介護認定と障害者控除

所得税の確定申告をする際、税金を少なくするポイントになるものの一つが「所得控除」と呼ばれるもの。

所得控除の代表例としては、配偶者控除や扶養控除のようなものが挙げられますが、そのうちの一つに「障害者者控除」というものがあります。

障害者控除は、確定申告を行う本人だけでなく、配偶者や扶養している親族が一定の要件を満たした障害者に該当する場合に受けることができる制度です。

一般的には、県や市区町村が発行する障害者手帳を持っていることが、この控除を受けるための要件だと思われがちです。

実は介護保険法による介護認定を受けた方も、所得税の障害者控除を受けることできるのです。

ただし要介護認定を受けただけではダメです

所得税法の障害者控除に該当する障害者は、所得税法施行令10条に規定されています。

(1) 常に精神上の障害により事理を弁識する能力を欠く状態にある人

(2) 児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された人

(3) 精神保健及び精神障害者福祉に関する法律の規定により精神障害者保健福祉手帳の交付を受けている人

(4) 身体障害者福祉法の規定により交付を受けた身体障害者手帳に、身体上の障害がある人として記載されている人

(5) 精神又は身体に障害のある年齢が満65歳以上の人で、その障害の程度が(1)、(2)又は(4)に掲げる人に準ずるものとして市町村長等や福祉事務所長の認定を受けている人

(6) 戦傷病者特別援護法の規定により戦傷病者手帳の交付を受けている人

(7) 原子爆弾被爆者に対する援護に関する法律の規定により厚生労働大臣の認定を受けている人

(8) その年の12月31日の現況で引き続き6ヶ月以上にわたって身体の障害により寝たきりの状態で、複雑な介護を必要とする人

ここでポイントになるのは(5)の項目です。

「65歳以上の人で精神若しくは身体にある程度の障害があり、市町村長等の認定を受けている人」と規定されています。

寝たきりであったり、重度の認知症である場合には、健常者と同じような生活をするのは難しいですよね。

ですから、介護が必要な方やそれを支える方にも障害者控除という税の恩恵を受けれるようにしているのです。

ここでポイントになるのは市町村長等の認定という部分です。

障害の程度は人によって千差万別であり、また診る人によって判断が異なってしまうと公平性を欠いてしまうので、市町村長等に判定をしてもらうことで客観性を保とうとしてるわけです。

つまり、ただ単に介護認定を受けているかどうかだけで判断するのではなく、それが障害者控除として取り扱っても構わないという自治体のお墨付きをもらわないといけないのです。

要介護認定者が障害者控除を受けるためには認定書が必要

要介護の方が所得税の障害者控除を受けるためには、市町村等で「障害者控除対象者認定」というものを取得する必要があります。

参考に小田原市の認定基準をあげておきます。

(南足柄市や県西地域の自治体はほぼ同じような基準のようです)

これらの要件に該当すると思われる方は、各自治体(市区町村役場)の窓口で申請して下さい。

(ちなみに小田原市の場合は福祉健康部高齢福祉課というところになります)。

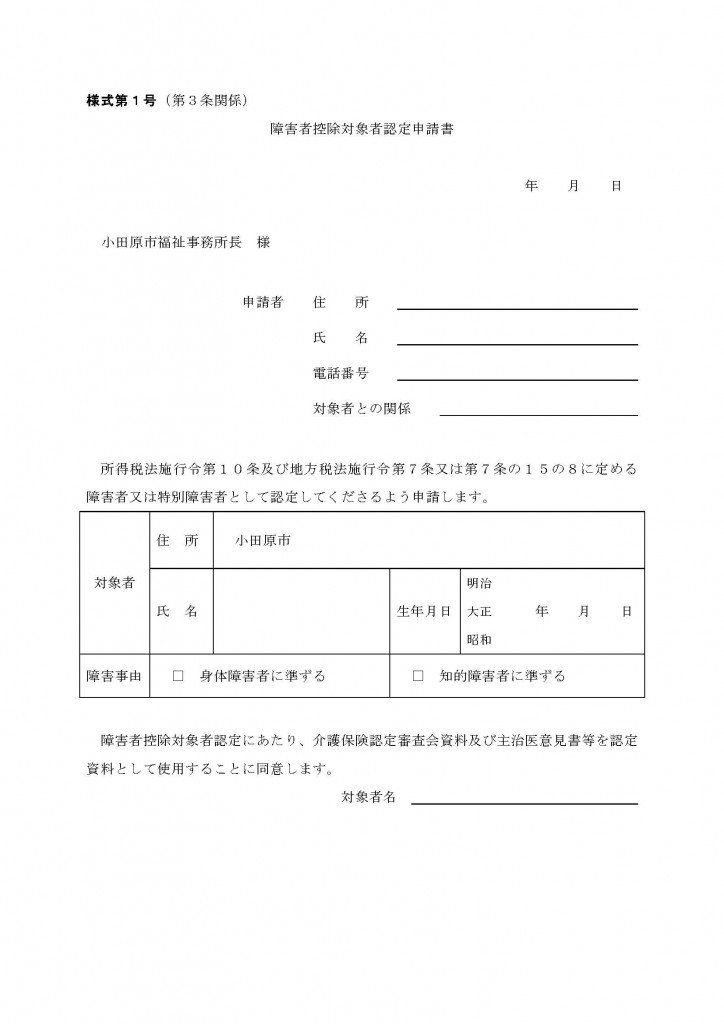

申請書のフォームはこのようなカタチです。

自治体によって様式がが違いますので、詳しくはお住まいの地域の担当部署にご確認下さい。

場所に寄りますが、だいたい1ヶ月から2ヶ月ほど時間がかかる場合が多いようです。

認定申請が下りれば障害者控除の適用をすることができます。

場合によってはさかのぼって申告することも可能

今までこの制度を知らなかったという方については、過去にさかのぼって確定申告を行うことも可能です。

最大で5年前までさかのぼって申告をすることも可能です。

(ただし、源泉徴収票や過去の申告内容が分かるものが必要になります)

ここでひとつ気を付けて頂きたいのが、「認定書にいつから障害者控除認定を受けれるか」ということを役所に記入して頂きたいということです。

先ほど様式は自治体によって異なると書きましたが、自治体によってはいつから障害者控除の適用になると明記していない書式もあるのです。

この場合、記載された認定年月日以降の年分しか障害者控除を受けることができません。

親切な自治体では「何年分から適用可」とちゃんと記載してくれていますので、もし記載のない場合には。、役所の人に「いつから適用できるか」ということを付記してもらってください。

障害者控除は最大で75万円控除できるので、とても大きい所得控除です。

税率の高い人では数十万円単位で税額が変わってきます。

数年分さかのぼることができれば100万円以上の還付になるケースもありますので、ぜひ一度確認してみるようにしてください。

This Post Has 0 Comments